En las últimas décadas, las empresas y las familias enfrentaron crecientes dificultades para obtener un crédito. Por la inestabilidad, la alta inflación y la debilidad del peso, el acceso a esa herramienta clave para la inversión y el consumo se volvió más restrictivo. Este año no fue la excepción y el financiamiento al sector privado alcanzó un nuevo piso histórico.

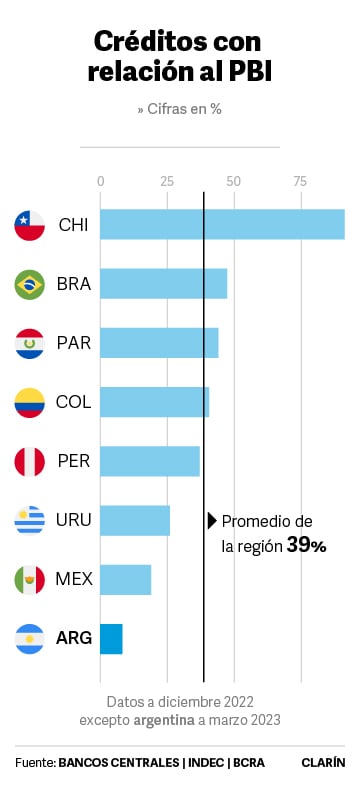

El Banco Central informó que su participación se redujo al 7,9% del PBI en marzo -0,8 puntos porcentuales menos que el año previo- y reconoció que «estos niveles de profundidad del crédito bancario en la economía resultan inferiores al promedio de los últimos 15 años (de 11,5%) y al de otros países de la región (39% para el promedio de Latinoamérica)».

Así, la Argentina quedó al final de la tabla, por detrás de países como Chile, Paraguay, Colombia, Perú y Uruguay. Para los bancos privados, el promedio regional es del 50%. Como sea, es otro síntoma del estancamiento de la economía, agravado en el último tiempo por las devaluaciones, una inflación que orilla el 120% anual y la pérdida de poder adquisitivo de los ingresos.

«La inestabilidad económica, la falta de previsibilidad, la alta inflación crónica, son todos componentes que contribuyen a la poca oferta de crédito. Por su parte, en el contexto actual, la tasa de interés ubicado en estos niveles hace difícil que la gente quiera tomar préstamos, y menos si se suma la variable de bajos salarios reales», dijo Lucio Garay Méndez, analista de EcoGo.

«La inestabilidad económica, la falta de previsibilidad, la alta inflación crónica, son todos componentes que contribuyen a la poca oferta de crédito. Por su parte, en el contexto actual, la tasa de interés ubicado en estos niveles hace difícil que la gente quiera tomar préstamos, y menos si se suma la variable de bajos salarios reales», dijo Lucio Garay Méndez, analista de EcoGo.

Hoy, para acceder a un préstamo personal del Banco Nación, la tasa nominal anual es del 124% y el Costo Financiero Total efectivo anual (CFT) del 313%. En tanto, Banco Macro ofrece créditos hipotecarios para cuentas sueldo a 20 años con una tasa nominal anual del 97% y un CFT efectivo anual del 155%. Son valores que superan la inflación y el ritmo de las paritarias.

Después de la corrida cambiaria en abril, el Gobierno instó a los bancos a subir los topes de consumo con tarjetas de crédito y prorrogó Ahora 12 con la condición de que las empresas adhieran a la pauta oficial de precios. También redujo las tasas del programa del 82,45 al 72,75%. También sumó préstamos a tasa subsidiada para monotributistas y pymes.

Sin embargo, la restricción financiera asoma como un obstáculo para impulsar el consumo en un año electoral. «Algunos programas de compras en cuotas o de crédito directamente en la tarjeta pueden impulsar el consumo, pero muchos pesos a tasa baja terminan en dólares o aprovechando el spread de tasas para una ganancia de corto plazo», agregó Garay Méndez.

En una columna en Clarín, el titular de la Asociación de Bancos Argentinos (ABA), Claudio Cesario, mostró otro ángulo inquietante: la caída en el total de préstamos al sector privado en términos reales desde diciembre de 2016 hasta mayo 2023 es del 40%, a partir de trabajos propios realizados con la información estadística del BCRA.

Más financiamiento al sector público

La contracara fue la expansión del crédito al sector público, incentivado por la necesidad del Tesoro de financiarse y del BCRA de absorber pesos. «Los bancos cuentan con liquidez pero la colocan principalmente en estas letras del Banco Central, aun cuando la recompensa de estos instrumentos sea negativa en términos reales», señaló GMA Capital.

En un informe reciente, la sociedad de bolsa estimó que el stock de títulos del Estado (incluyendo BCRA) en el sistema financiero pasó de representar el 29,4% del activo total en diciembre de 2019 a 53% en marzo pasado. El grueso se concentró en Leliq y pases, aunque desde junio de 2022 el Central empezó también a comprar bonos del Tesoro y asistirlo así en forma indirecta.

«Los bonos y leliqs es menor, bajaron el crédito privado de 10 al 7% del PBI, pero la Argentina tuvo toda la vida un sistema financiero chico, al final de la convertibilidad estábamos en 24%, con el kirchnerismo bajó muchísimo, con el macrismo levantó un poquito, y con el cepo y la inflación se fue bien para abajo», explicó Andrés Borenstein, economista de Econviews.

Según datos de GMA Capital, durante la década de los 90 los préstamos crecieron de forma sostenida desde 12,6% del PBI hasta el 24,9% del PBI en el 2000. A partir de la crisis de 2001 se produjo un «quiebre estructural», por lo que tocaron un piso del 9,7% del PBI en 2004, y el último pico fue en 2018 con el 16% del PBI, para luego volver a descender hasta los niveles actuales.

«Ahorramos en el exterior entonces es dificil que crezca mucho el sistema financiero», señaló Borenstein. «Hay una mezcla de variables: tasas altas (fundamentalmente, se transacciona el crédito con subsidio), mayor incertidumbre por las elecciones, escasez de dólares y la sequía pegó pésimo», resumió un banquero.